Was ist Berufsunfähigkeit?

Versicherung bitte nur mit Beratung! - Unsere Spezialisierung ist Ihr Vorteil

Beratungsablauf und unsere Spielregeln zur Absicherung der Arbeitskraft mit einer Berufsunfähigkeitsversicherung oder einer Grundfähigkeitenversicherung bei viv Versicherungsmakler in Freiburg

Was ist denn Berufsunfähigkeit?

Mit der Antwort auf diese Frage fangen wir die Beratung häufig an, nachdem die Versicherbarkeit grundsätzlich geklärt ist.

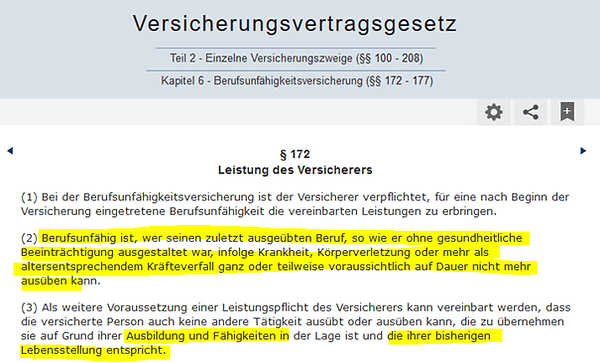

Im Versicherungsvertragsgesetz steht zur Definition von Berufsunfähigkeit dazu folgendes:

Was sagen die Versicherungsbedingungen dazu?

Das ist die Vertragsgrundlage, auf die von Berufsunfähigkeitsversicherungen zurückgegriffen wird, wenn der Schaden – die Berufsunfähigkeit - eintritt.

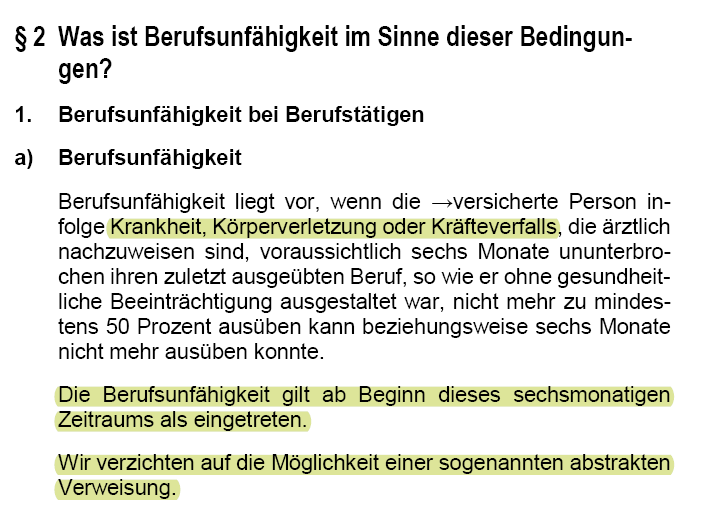

Hier als Beispiel die neuesten Versicherungsbedingungen eines Top Anbieters für Berufsunfähigkeitsversicherungen, der LV1871:

Soweit ist relativ klar beschrieben:

Ursache – Krankheit, Körperverletzung oder Kräfteverfall

Nachweis – durch Arzt

Dauer – voraussichtlich 6 Monate

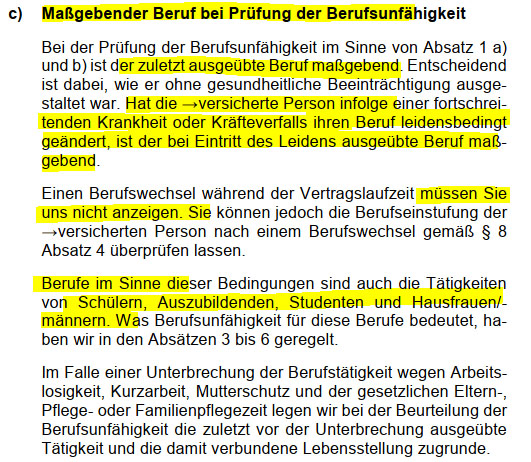

Welche Tätigkeit – der zuletzt ausgeübte Beruf, so wie er ohne gesundheitliche Beeinträchtigung ausgestaltet war.

Ab wieviel % Beeinträchtigung – ab 50 %

Leistung bei Berufsunfähgkeit ab wann? – Rückwirkend ab Beginn des 6 – monatigen Zeitraumes

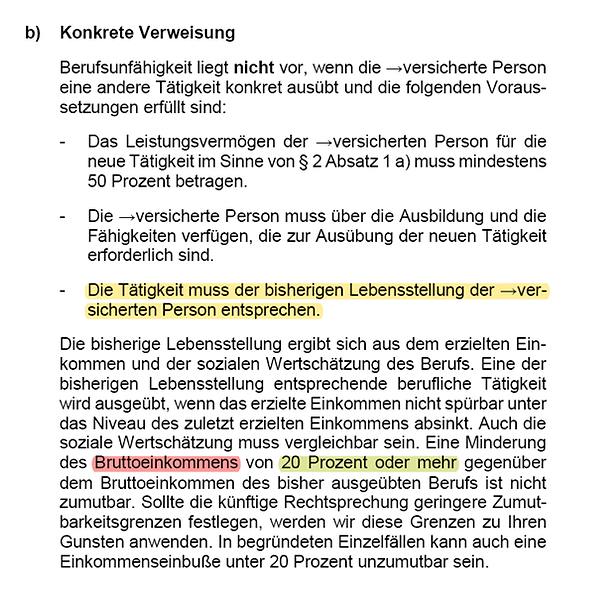

Klarstellungen und wann eine BU nicht vorliegt

Der wichtigste Teil steckt hier in dem gelb markierten Teil und dem Abschnitt danach:

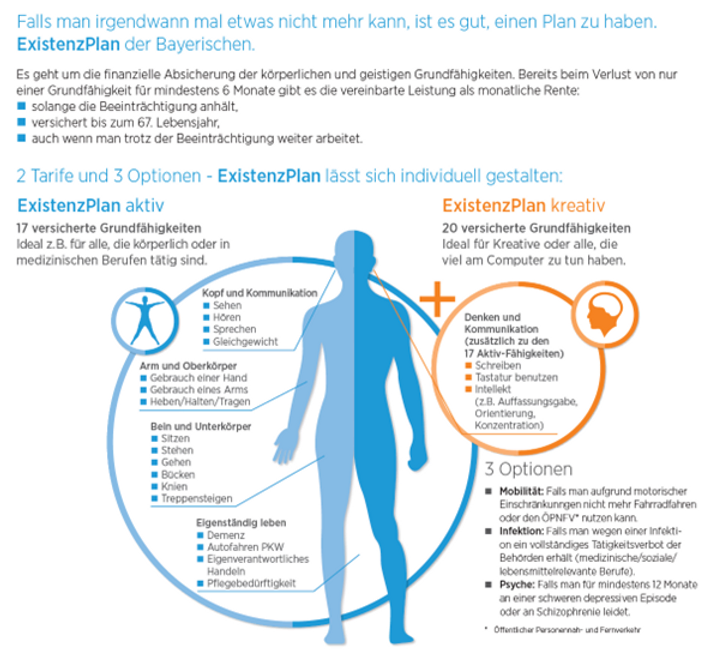

Die Lebensstellung (eine Mischung aus Sozialer Stellung, erzieltem Einkommen, Ansehen, Wertschätzung) spielt eine Rolle. Ganz wichtig für unser Hauptklientel, Menschen mit guter, bis sehr guter Ausbildung. Sobald die Einkünfte fallen, sobald die Lebensstellung sich verändert, ist die Anerkennung der BU relativ einfach, solange die anderen Kriterien stimmen. An dem einfachen Beispiel erklärt: ein Hilfsarbeiter, der dem Meister und den Gesellen das Pausenbier/Vesper holt, hat keine Lebensstellung und soziale Wertschätzung und kann vom BU Versicherer relativ einfach konkret auf andere Tätigkeiten verwiesen werden. Hier wären sicher andere Produkte als eine BU Versicherung zu überdenken. Hier bieten sich die Grundfähigkeitenversicherung.

Weiter zur Berufsunfähigkeitsversicherung:

Ganz wichtig ist dieser Passus, denn er sichert Ihren zuletzt ausgeübten Beruf ab. Wir hatten vor Jahren den Fall, dass eine Chirurgin sich nach Jahren im OP - Saal zum Design und Gestalten hingezogen fühlte. Für sie wäre nach diesen Bedingungen die Berufstätigkeit der Designerin zu prüfen, nicht die der Chirurgin. Nicht zum Vorteil des Versicherers.

Oder der Jurastudent mit frühzeitiger BU - Absicherung durch die Weitsicht der Eltern und des Maklers, der nach 3 Semestern hinwirft und fortan als Azubi im Stahlbau tätig ist. Durch das enorme Risiko wäre die Prämie der BU Absicherung nicht vom Azubi - Gehalt bezahlbar. Durch den frühen Vertrag und vorteilhafte Bedingungen lief und läuft auch jetzt nach der Gesellenprüfung der Vertrag weiter wie bisher und müsste leisten bei BU als Stahlbauer. Was in diesem Fall unvorteilhaft war, ist die fehlende Klausel beim Anpassungsbedarf „Verzicht auf Risikoprüfung“. Das bot der Versicherer der damaligen Wahl nicht an. Der damalige Berater hat auch nicht darauf hingewiesen.

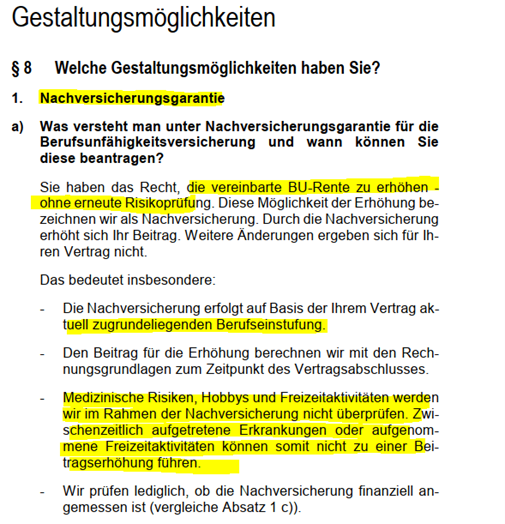

Flexibilität der Absicherung und Nachversicherungsgarantien bei Bedarf an höherer Absicherung

In den Bedingungen der LV1871 ist klar geregelt, dass der, bleiben wir beim vorherigen Beispiel, Ex - Jura Student und jetzige Stahlbau Geselle, nach der Ausbildung seine bisherige BU von sagen wir mal 1.000 Euro BU - Rente ohne erneute Gesundheitsprüfung (das ist mittlerweile Standard) und ohne erneute Risikoprüfung (Beruf, Raucherverhalten, Risikosportarten etc.) erhöhen kann.

Das ist 2022 leider immer noch kein Standard am Markt, aber bei einigen Top Anbietern geregelt. Wichtig ist deshalb, die Spezialisierung Ihres Versicherungsmaklers auf das Thema Berufsunfähigkeitsversicherung, damit sie zusammen die Zeitschiene erarbeiten können (Berufsplanung und Verlauf der Ausbildung und Karriere) und dieser verhängnisvolle und teure Fehler sie nicht tausende von Euro bzw. die Zukunftsfähigkeit Ihrer BU kostet.

Warum ist die ausführliche Besprechung der beruflichen Pläne wichtig in der Beratung?

Wir beraten Sie zur passenden Berufsunfähigkeitsversicherung!

Senden Sie uns gerne eine Nachricht oder rufen Sie direkt an uns an - wir freuen uns auf Sie.

Jetzt Beratung anfordern

Kostenlos & unverbindlich

Warum tausende von Euro?

Um das zu beantworten, schauen wir uns mal den Beitragsunterschied an von einem Stahlbauer zu einem Jurastudenten. Grundlage sind 1.000 Euro Monatsrente als BU - Absicherung.

Ergebnis:

Beiträge zwischen 30,41 Euro und 134,49 Euro / Monat auf Platz 149 dieser rein nach Beitrag sortierten Tabelle.

Der Stahlbau Azubi:

Ergebnis:

Beiträge zwischen 85,39 Euro und 223,45 Euro / Monat auf dieser rein nach Beitrag sortierten Tabelle.

Was bedeutet dieser Beitragsunterschied für diesen Mandanten?

Auf eine gerechnete Laufzeit von 42 Jahren sind das bei z.B. der Lösung der LV1871 genau 11.738 Euro Beitragsunterschied bei 1.000 Euro monatlicher BU - Rente ohne Zusatzbausteine (Leistungsdynamik, Arbeitsunfähigkeitsklausel, Pflegebaustein). Da der Bedarf an BU Absicherungshöhe über die weitere berufliche Entwicklung steigen wird reden wir hier schnell über 20 – 40.000 Euro Unterschied durch zu späte Beschäftigung mit dem Thema oder unzureichende Beratung bzw. schlechte und unflexible Versicherungsbedingungen.

Dieser junge Mann hat durch den frühen Abschluss der Police nicht nur sein Eintrittsalter gesichert, sondern auch die vielfältigen Optionen den Vertrag ungeachtet der veränderten Umstände weiter auszubauen, zu seiner erstmaligen, günstigen Einstiegssituation.

Deshalb ist ein wesentlicher Teil der Beratung die Beschäftigung mit den Versicherungsbedingungen, den Ausbau Optionen (Nachversicherungsgarantie, mit und ohne Ereignis, Zukunftsgarantie, Karrieregarantie etc.) Die Begriffe sind je nach Versicherer unterschiedlich, gemeint ist immer das gleiche – die Option für den Mandanten seinen benötigten Schutz an neue Gegebenheiten und Erfordernisse anzupassen und zwar möglichst flexibel.

Jetzt Beratungstermin vereinbarenOptimal sieht das so aus

Dass hier Höchstgrenzen gelten und der Versicherer das Recht hat die finanzielle Angemessenheit zu prüfen ist klar. Aber Sie haben das Recht Ihren Vertrag an Ihre neuen Bedürfnisse anzupassen, ohne die Rückfrage aus dem ersten Antrag erneut beantworten zu müssen. So muss das geregelt sein.

Optimalerweise in zwei parallellaufenden BU Verträgen (Zweivertragslösung), um die Anpassungsoptionen bei höherem Absicherungsbedarf nutzen zu können.

Beispiele aus der Praxis

Fazit

Der Abschluss einer BU sollte beim BU Profi erfolgen. Denn nur er kennt die Fallstricke, die im Kleingedruckten stecken. Nur er kann aus vielen Jahren Erfahrung die Tücken erkennen und die oben geschilderten Fallbeispiele anwenden.

Die Zeitachse Ihrer beruflichen Entwicklung spielt eine ganz wichtige Rolle.

KONTAKT zur viv GmbH

Senden Sie uns gerne eine Nachricht oder rufen Sie direkt an uns an - wir freuen uns auf Sie.

Jetzt Beratung anfordern

Kostenlos & unverbindlich